테슬라 주가 : $ 880 , 시가총액 : $ 834 Billion (한화 약 1000조원)

재료가 많았다. 주 재료로는,

- 유럽 배출가스 규제 (유로6, 유로7 대비) -> 유럽시장의 폭발적인 매출향상

- 코로나 이후 유럽의 친환경관련 정책 드라이브

- 바이든 당선 (북미 친환경 정책 강화, 파리기후협약 재가입 발언)

- FED의 제로금리, 재정정책 -> 유동성(돈)이 주식시장에 폭발적으로 흘러옴

- S&P 500 편입 -> 지수를 추종하는 ETF (passive fund)가 테슬라를 사야만 함

- 신규 개인투자자의 쏠림현상 강화 (유튜브 추천, 미국 Robinhood 어플, 동학개미운동 등)

- 전 세계에서 전기차, 자율주행차 대장주라고 여겨짐

'가치투자'를 강조했던 주식의 조상 '벤저민 그레이엄', '워렌버핏' 등의 말이 무색하게 들려진다. 테슬라의 사업의 가치 (테슬라가 얼마나 돈을 버는가, 얼마나 수익을 남기는가, 지금 주식가치는 어떠한가)는 곁가지이고, 위와 같이 주 '재료'들로 인한 주식상승이 거세다.

15가지 체크리스트로 성장주 투자를 강조했던 '필립피셔', 마젤란펀드의 신화 '피터린치'라면 지금 테슬라를 투자했을까?

테슬라가 성장하고있는 산업(전기차, 자율주행차) 에서 소비자에게 가장 트랜디하고 첨단기술을 보여주고 있는 것은 부정할 수 없는 사실이다. 그러나, '필립피셔'가 성장성과 동시에 강조했던 것은 경영진의 'attitude'이다. Elon musk가 SpaceX, Neural link, Star link 등 여러 사업에 손을 대고 혁신과 비전을 이루어가는 것에 대한 성과는 인정하지만, 필자가 보기에는 머스크가 구라를 너무 많이 친다. (e.g. 배터리데이 트윗, 로보택시 트윗, 자율주행 2.5단계가지고 Full self-driving(FSD) 이라고 하는 것 등)

또한, '피터린치'는 'One up on wall street'의 9장 '내가 기피하는 주식'에서 다음과 같은 기업을 피하라고 하였다.

- 세간의 주목을 받는 주식

- 제 2의 아무개

- 사업다각화 기업

- 소문주

- 고객에게 휘둘리는 회사

- 이름이 멋진 주식

여기서 테슬라는 굵은글씨를 친 부분에 해당한다고 생각한다. 물론 위 리스트가 정성적이기 때문에 일반화할수는 없지만, 그럼에도 불구하고 성장주의 귀재 '피터린치'조차 세간의 주목을 한몸에 받는 테슬라를 지금 투자하기에는 무서웠을 것이다.

정성적인 부분은 여기까지하고, 정량적인 부분들을 좀 더 살펴보자.

테슬라 PER : 말이 안됨

일단 주식가치평가의 국룰, PER부터 살펴보자. (PER설명은 주식가치를 알아보는 방법 (1) - PER 참고)

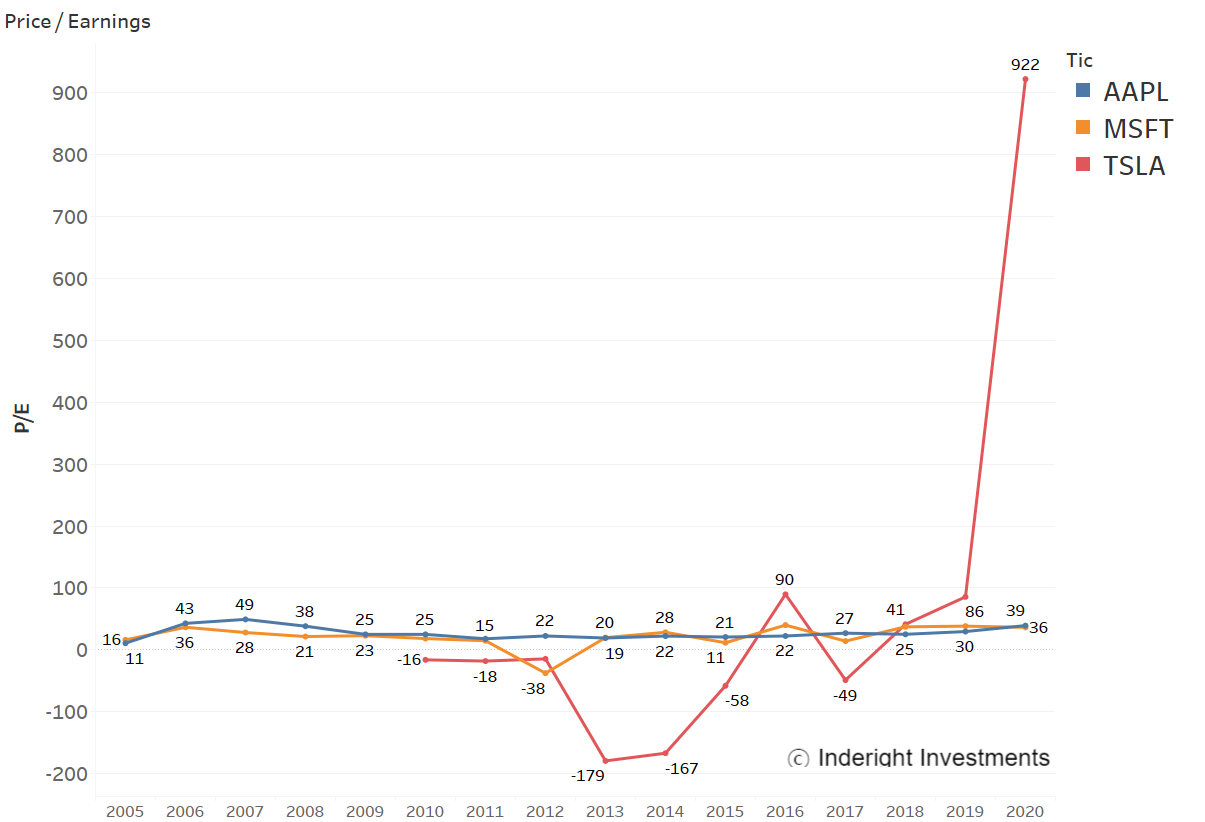

위 시계열 그래프는 2005년부터 2020년까지 애플, 마이크로소프트, 테슬라의 PER을 나타낸 것이다 (시가총액 데이터를 2005년부터 구할 수 있어서 그랬다). 세 기업을 선정한 이유는, 각각 윈도우(PC), 아이폰(스마트폰), Model 3(전기차)로 전세계 사람들에게 새로운 패러다임을 맛보게 해준 기업들이기 떄문이다.

보면, 서브프라임이 한창이던 2008년 6월 9일 스티브잡스는 아이폰3를 출시했다. 그 이후, 애플의 PER은 38-> 25로 떨어지고, 2011년까지 15로 떨어진다. 이후 줄곧 20 근처를 유지한다.

테슬라는 어떤가? 2010년부터 2015년까지 마이너스 (순이익이 적자) 이고, 모델3가 출시된 2016년 3월이후 순이익 흑자로 전환하였지만, 확실히 애플이나 마이크로소프트보다 2019년까지만 봐도 높게 가치를 평가받고 있었다는 것을 알 수 있다. 이에 한때 공매도세력이 테슬라를 공격해서, 일론머스크가 아예 상장폐지한다고 트윗을 날린적이 있었다. (링크)

2019년만 해도 PER이 86배였던 테슬라가 2020년 3분기에는 922배가 되었다. 2021년 1월 9일 현재 PER은 1682배이다. 즉, 현재 테슬라가 벌어들이는 순이익으로 1682년을 일해야 테슬라 전체지분을 비로소 인수할 수 있다는 뜻이다.

정말 미친 PER이 아닐수가 없다. 다음과 같이 두 가지 질문으로 가치를 환산해보았다.

-

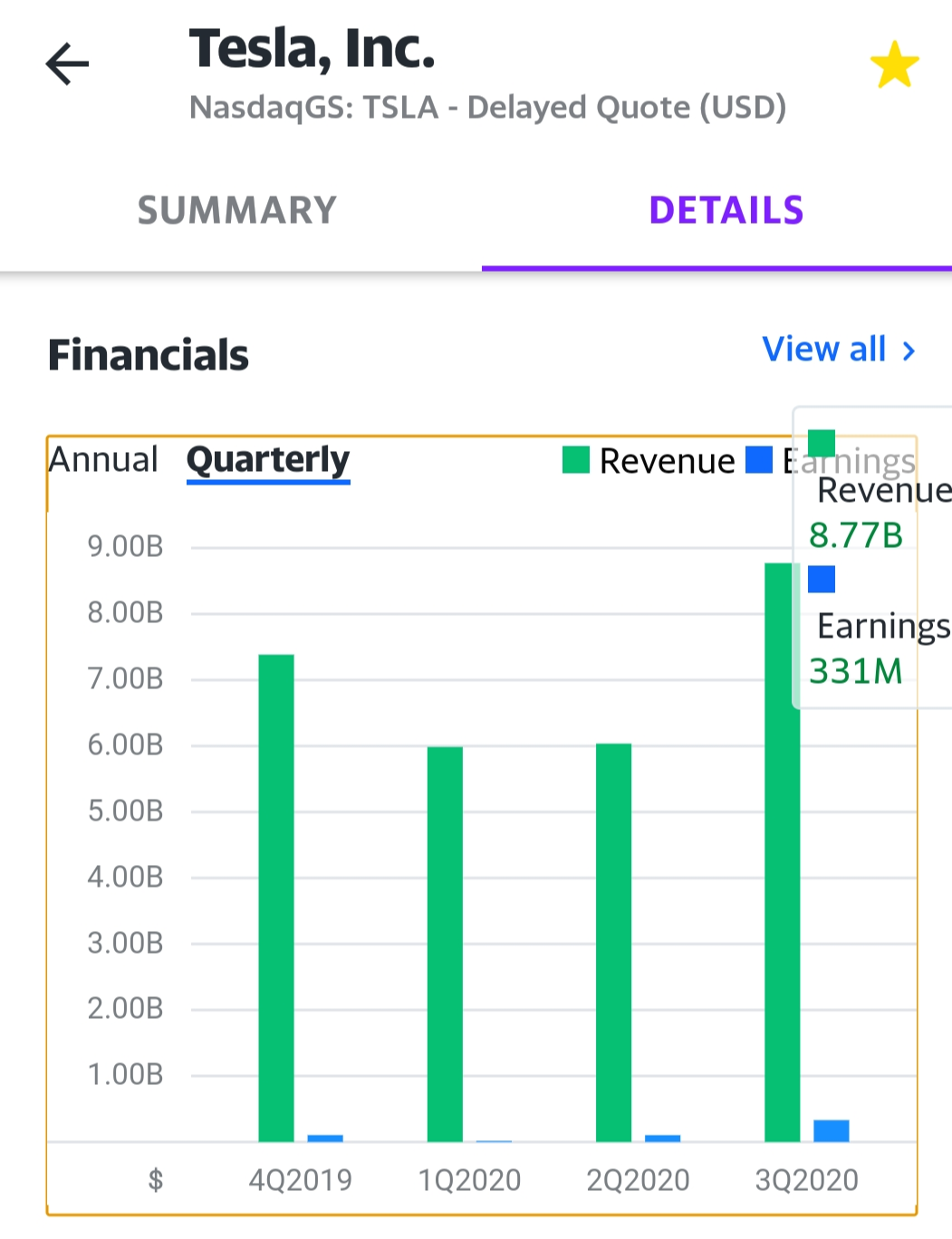

질문 1 : 테슬라가 애플, 마소만큼의 가치를 받으려면 얼마를 벌어야하는가?

앞으로 테슬라가 전기차와 자율주행 시장에서 수많은 현금을 확보할 수 있다고 전망한다고 가정하자. 그럼에도 불구하고, PER이 애플과 마이크로소프트의 수준만큼이라도 (최근 두 회사의 수준, PER 40배 라고 가정) 가려면, 지금 연환산 순이익 1.2B(=0.3B*4q)이 21B(=834B/40) 으로 성장해야한다.

-

질문 2 : 테슬라가 애플의 영업이익률만큼의 현재 돈을 벌고 있다면, PER이 얼마인 것인가?

위 그림과 같이 지금 연환산 매출이 35B(=8.77B*4q) 이기 때문에, 현재 애플의 영업이익률 20%정도를 테슬라의 미래 영업이익률이라고 단순히 가정하면 순이익이 7B(=35B*0.2)이 된다. 따라서, 그 PER은 120배(=834B/7B) 가 되는 것이다.

즉, 우리에게 새로운 시대를 열게 해 준 애플과 마이크로소프트조차 PER 40배를 평가받고 있는데, 테슬라는 20%의 영업이익을 가정하고도 120배를 평가받고 있는 것이다.

테슬라 PBR : 애플(AAPL) 보다는 낮음

다음 PBR부터는 가볍게 살펴보자. (PBR설명은 주식가치를 알아보는 방법 (2) - PBR 참고)

PBR은 낮을수록 좋다. 낮으면 그만큼 들고있는 자산이 많다는 의미이기 때문이다.

애플과 마소는 2008년 금융위기 이후 지속적으로 박스권에 있다가, 트럼프 당선(2016년) 이후 지속적인 증가세를 가져왔다. 트럼프의 법인세인하로 인한 효과로 자사주 매입이 빈번했었고, ETF (passive fund)의 약진으로 ETF운용사들이 펀드 운용자산을 polling을 하려면 대형주를 담아야 할수밖에 없기에 '주식 인기도'가 상승했던 것으로 해석할 수 있다.

반면, 테슬라는 상장을 한 2010년 이후 PBR이 널뛰기를 하다가, 최근 3~6으로 안정되고 있는 모습을 볼 수 있다. 즉, 매출이 지속적으로 늘어남으로서, 가지고 있는 Asset이 (e.g. 공장, 건물, 자회사, 재고 등) 많아졌을 것이다. 그리고 이에 따라 price대비 book value가 충분히 커져서 안정되었다는 것으로 해석할 수 있다.

그래도 제조업으로 분류되는 테슬라가 자기가 가지고 있는 자산(book value)대비 5배 넘게 평가받고 있는 것은 매우 고평가 되었다고 볼 수 있다.

테슬라 PSR : 마이크로소프트(MSFT) 보다는 낮음

PSR은 이전피드에서 다루었지 않았지만 마찬가지로 비슷하다. 단순히 시가총액(Price) 를 매출액(Sales)로 나눈 지표라고 생각하면 된다. PER, PBR과 마찬가지로 낮을수록 저평가, 높을수록 고평가이다. 성장주를 평가할 때 종종쓰인다.

매출액으로만 놓고봤을 때, 현재 테슬라가 받고 있는 가치는 마이크로소프트보다는 낮고, 애플보다는 높다.

PSR로 봤을 때는 테슬라가 이상하지않다. 2012년 32.79로 최고점을 찍고, 2019년까지 3.41까지 점차적으로 낮춰왔다. 그만큼 테슬라가 10년여동안 매출이 빠르게 상승했다는 것을 알 수 있는 대목이다. 그러나, 2020년 들어 3.41 -> 9.58 로 약 3배가 뛰었다.

이를 통해 알 수 있는 것은, PSR로만 봤을 때는 마소보다 작고 나쁘지 않다는 것이다. 그러나 앞으로의 관건은, '테슬라가 전기차, 자율주행차 시장에서 영업이익률을 얼마까지 높일수 있느냐' 가 될 것이다.

유동성이 넘쳐나는 시장에서 마소보다 PSR이 낮다는 것은 분명 아직 더 갈 곳이 남아있을 수도 있다는 것이다. 2020년 4분기를 포함한 연간매출이 공시되어야 알겠지만, 만약 그때의 PSR이 마소를 넘어서 있다면 점차 팔아야하는 신호일 것이다.

테슬라 GP/A : 가장 낮음

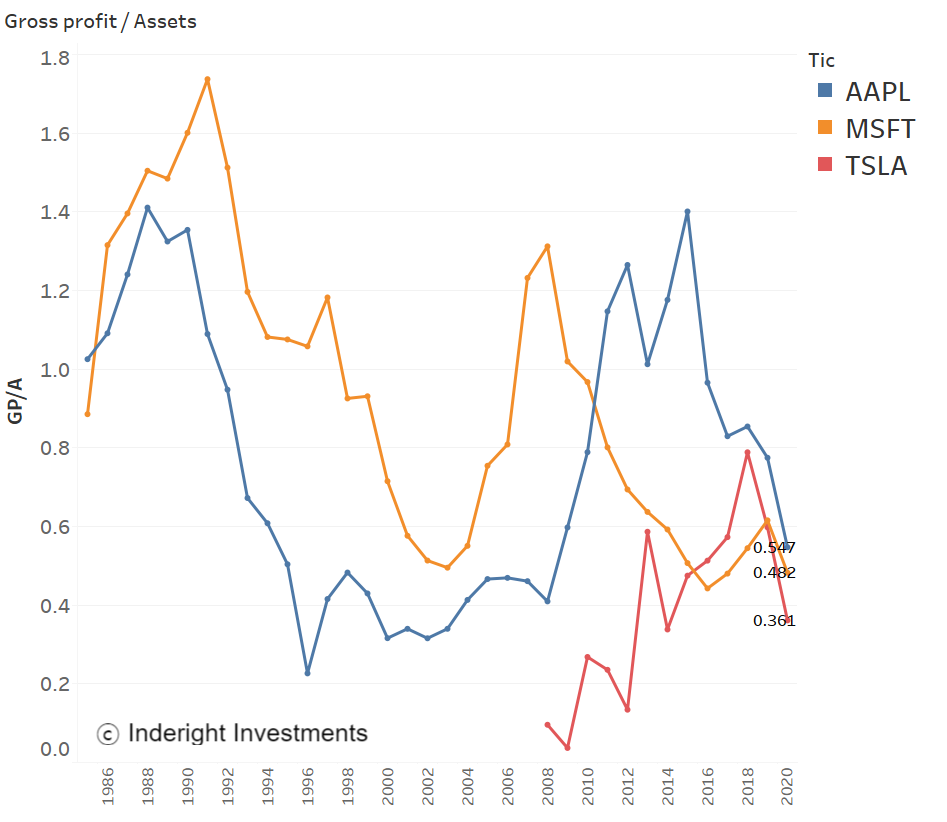

GP/A는 향후 피드에서 다룰 것이지만, 성장주를 평가하는 데 좋은 지표이다. 간단히 설명하자면, Gross profit(매출총이익 = 매출액-매출원가)를 Asset(총 자산 = 자본 + 부채)으로 나눈 것이다. 즉, 주로 사업에 성장하는 비용으로 쓰이는 R&D, 판관비를 제외한 '매출총이익'을 자신의 총 자산 대비해서 많이 벌고 있는지 나타낸 지표이다. 높을수록 좋다.

애플과 마소부터 먼저 살펴보자면, 1986년 우리가 쓰는 Windows와 Mac이 나와서 PC시장이 새로운 패러다임을 형성했던 시기부터 90년대초까지 GP/A가 급격히 상승하고, 그 이후 닷컴버블(2000년대 초)까지 줄곧 떨어진다.

위 그래프는 시사하는 점이 많다.

애플의 아이폰이 나왔던 2008년 이후 애플의 GP/A는 2015년에 정점을 찍고, 지금까지 줄곧 떨어지고 있다.

테슬라도 모델 3가 나왔던 2016년 이후 2018년까지 정점을 찍고, 지금까지 줄곧 떨어지고있다.

GP/A가 떨어지는 그 저점이 버블의 끝이라면 하나의 스토리가 만들어진다.

즉, 향후 2021년, 2022년에 GP/A가 오를지 떨어질지 지켜봐야한다. GP/A가 바닥을 찍고 기는 순간 위기가 찾아왔기 때문이다.

( GP/A는 University of Rochester의 Novy Marx 교수에 의해 다루어졌다. JFE 문헌링크)

결론 : 높은산 깊은골, 굳이?

세계 언론과 유튜버들이 테슬라에 환호하고 있다. 일론머스크는 세계 부자 1위가 되었다. 근데 나는 못 사겠다.

산이 높다면 그 골도 깊은 법. 개인적으로 산은 올라갈때보다 내려갈때가 더 무섭다. 다리가 저리기 때문이다.

이번 피드에서는 투자 거장들의 주식투자법을 간략하게 다루고, 정량적으로 PER, PBR, PSR, GP/A까지 다루며 테슬라 주식에 대한 고찰을 해보았다. 특이하게 2020년 3분기 PSR이 마이크로소프트보다도 낮아서 의아하긴 했지만, 연간보고서 나오면 마소를 넘어섰다는 것을 확인할 수 있을 것이다.

FED가 2023년까지 제로금리를 선언하고, 바이든의 친환경정책, 재정정책의 영향 등으로 앞으로 주식시장이 더욱 환호로 가득찰 전망이라고 생각하지만, 그럼에도 불구하고 '굳이?'라는 생각이 든다. 폭탄을 하루 더 돌리면 100만원이 생길 수는 있겠지만, 그 폭탄이 내앞에서 터지면 결국 다 잃기 때문이다. (e.g. 튤립파동, 닷컴버블, 서브프라임, 비트코인, 코로나)

필자는 근거가 있는 성장주 투자를 매우 좋아하고, 투자스타일도 레버리지를 항상 거는 전형적인 risk-lover이지만, 테슬라는 지금 가치가 상상이상으로 고평가 된 것 같아서 들어가기가 여전히 쫄린다.

'굳이? 그거 아니고도 투자 할 게 얼마나 많은데..'

'주식 투자 > 주식분석' 카테고리의 다른 글

| 앞으로 10년 성장할 주식 (2) - 우버(Uber) (0) | 2021.02.22 |

|---|---|

| 폭주하는 테슬라 (TSLA), 거품은 어디까지일까 (2) - 기술 분석 (0) | 2021.01.16 |

| 앞으로 10년 성장할 주식 (1) - 인모드(Inmode) (0) | 2021.01.01 |

| Commodity indices(상품선물지수) vs Natural Resources Equity (원자재주식) (4) | 2020.07.02 |

댓글